Avkastning per placeringsslag

För arbetspensionsbolagens del är det möjligt att beskriva den gruppspecifika, genomsnittliga avkastningen för långa tidsperioder med en mer ingående indelning av placeringsklasserna. På denna sida har vi sammanställt bolagens nominella genomsnittliga avkastning på helhetsnivå och enligt huvudsaklig placeringsklass (ränteplaceringar, aktieplaceringar, fastighetsplaceringar och övriga placeringar).

Innehållet på denna sida

Beräkning av avkastningssiffror

Diagrammen på denna sida baserar sig på de uppgifter som beskriver fördelningen på olika placeringsklasser för respektive arbetspensionsförsäkrare på sidan Delårsuppgifter. Av arbetspensionsbolagen ingår alla nuvarande bolag (Elo, Ilmarinen, Varma och Veritas), och vid beräkningen av uppgifterna har följande bolagsfusioner beaktats:

- Före 2014 ingår i den gruppspecifika avkastningen Arbetspensionsbolaget Elos föregångare Pensions-Fennia och LokalTapiola Pensionsbolag.

- Före 2018 ingår i den gruppspecifika avkastningen Etera, som fusionerades med Ilmarinen i början av 2018.

Pensionsförsäkringsbolagens gruppspecifika nominella genomsnittliga avkastning presenteras på totalnivå både enligt huvudplaceringsklass och enligt underplaceringsklass med samma indelning som i de uppgifter som publiceras varje kvartal.

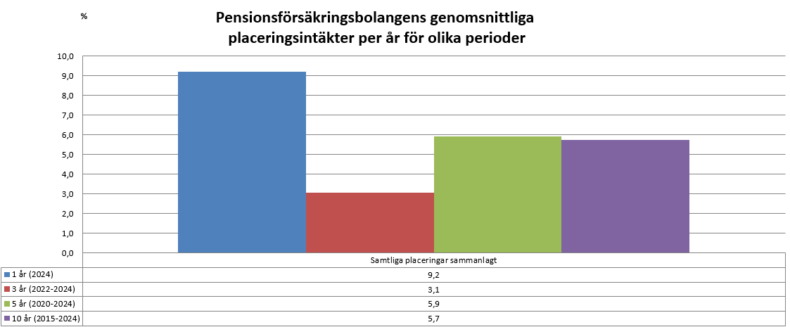

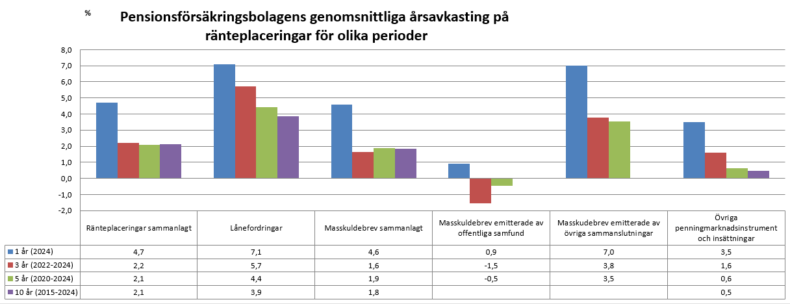

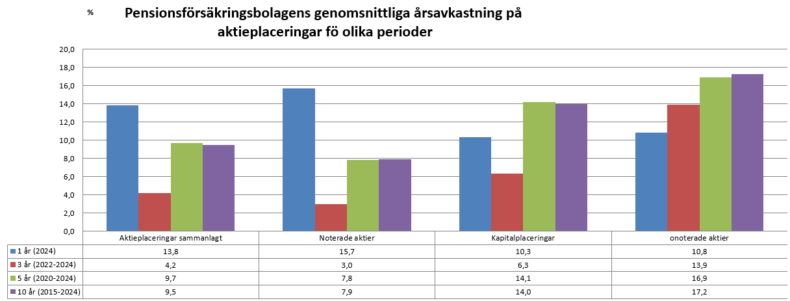

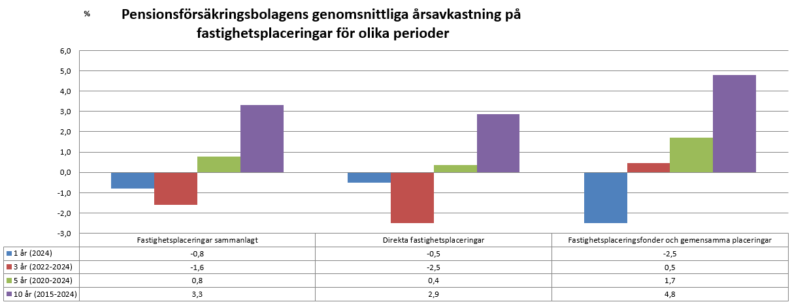

Placeringarnas genomsnittliga gruppspecifika avkastning har beräknats för perioder av olika längd: 1, 3, 5 och 10 år. De årliga avkastningssiffrorna är kapitalviktade avkastningar (MWR). Av dessa årliga avkastningssiffror har man genom en geometrisk beräkning av medeltalet erhållit årliga genomsnittliga avkastningssiffror för längre tidsperioder (TWR).

Genomsnittliga placeringsintäkter per år

Avkastning på ränteplaceringar

Ränteplaceringar är den viktigaste tillgångsslag som minskar den totala risken i arbetspensionsportföljer. Typiska ränteinstrument är obligationer utfärdade av den offentliga sektorn, såsom statsobligationer och andra offentliga emittenters obligationer. Förväntad avkastning för obligationer är högre än för kontanter men lägre än för aktier. Det finns även obligationer utgivna av företag. Dessa företagsobligationer indelas i två kategorier, investment grade eller high yield, beroende på emitterande bolagets kreditvärdighet. Andra finansmarknadsinstrument och inlåning inom ränteplaceringar är avkastningsmässigt jämförbara med kontanter.

Avkastning på aktieplaceringar

Aktieinvesteringar kan indelas i två huvudkategorier – likvida börsnoterade aktier samt mindre likvida kapitalinvesteringar och onoterade aktier. Kapitalinvesteringar (private equity) och onoterade aktier ger stabil avkastning även om värden på börsnoterade aktier fluktuerar kraftigt på kort sikt. Private equity och onoterade aktieinvesteringar balanserar arbetspensionsinvesteringar under snabba marknadsrörelser.

Kontribution av noterade aktier på den totala aktieavkastningen under de senaste tio åren är betydande, eftersom börsaktier har stått för cirka 80 procent av alla aktieinvesteringar i arbetspensionsbolagens portföljer. Noterade aktiers effekt på totalavkastningen är också markant. Under de senaste tio åren har noterade aktier stått för 30–40 procent av alla pensionsinvesteringar.

Avkastning på fastighetsplaceringar

Fastighetsplaceringar har en avkastnings- och riskprofil som ligger mellan ränte- och aktieplaceringar. Fastighetsinvesteringar är vanligtvis antingen direkt- eller fondinvesteringar, som båda investerar i lägenheter eller kommersiella fastigheter. Under de senaste tjugo åren har fastighetsinvesteringar i arbetspensionstillgångar gett en genomsnittlig nominell avkastning på drygt fem procent.

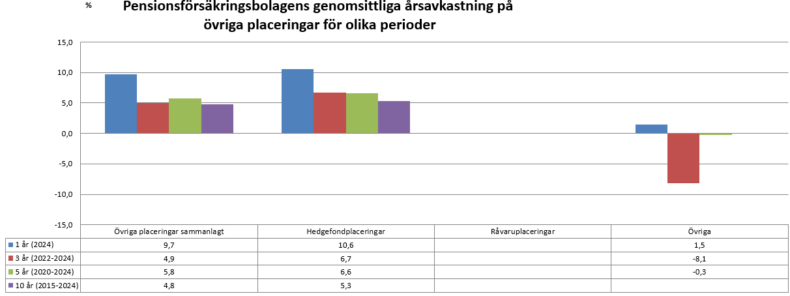

Avkastningen på övriga placeringar

Övriga placeringar består huvudsakligen av så kallade alternativa investeringar, som kompletterar de traditionella tillgångsslagen. Avkastningen på övriga placeringar härstammar huvudsakligen från hedgefonder. Sedan början av innevarande årtusende har hedgefonder, som blivit allt vanligare i arbetspensionsportföljerna, gett en relativt stabil årlig avkastning på drygt sex procent, även om det finns större årliga svängningar. Förväntad avkastning för hedgefonder ligger generellt mellan ränte- och aktieinvesteringar, men målavkastningen kan uppnås exempelvis med lägre volatilitet än med traditionella tillgångsslag.